配偶者控除・配偶者特別控除の見直し

配偶者控除・配偶者特別控除が見直されます

令和元年度課税分から、個人住民税の税額計算における配偶者控除・配偶者特別控除の見直しが行われました。

なお、所得税においても同様の趣旨の見直しが行われ、平成30年分から適用されています。所得税における見直しの内容につきましては、国税庁ホームページをご覧ください。配偶者控除及び配偶者特別控除の見直しについて<外部リンク>

改正の概要

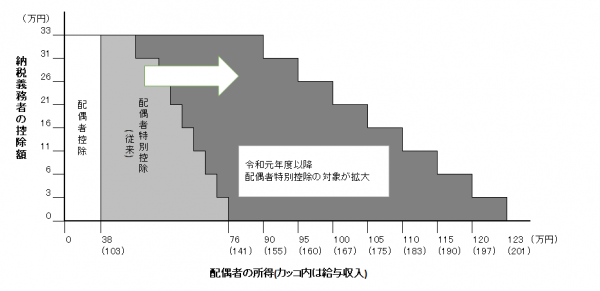

1、配偶者特別控除における配偶者の所得金額の拡大

配偶者特別控除の対象者について、配偶者の合計所得金額が76万円(給与収入141万円)未満から123万円(給与収入201万円)以下に拡大されます。

令和3年度課税分以後は、対象となる配偶者の合計所得金額が48万円超133万円以下になります。所得額と控除額の対応表をご確認ください。

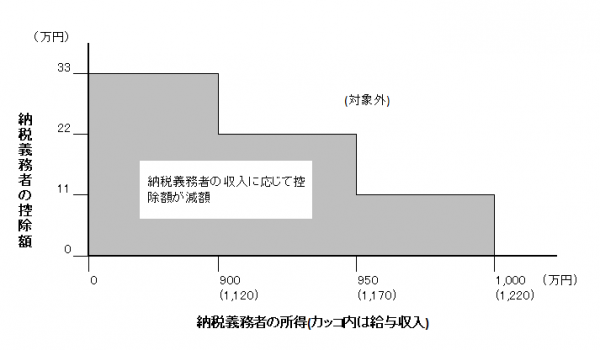

2、配偶者控除・配偶者特別控除における納税義務者の所得制限

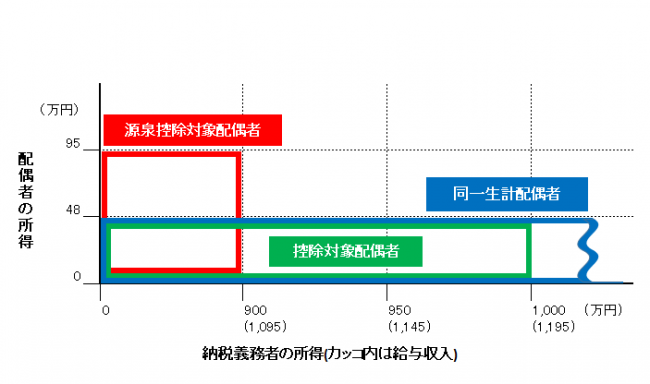

配偶者控除・配偶者特別控除において、納税義務者自身に所得制限が設けられます。

納税義務者の前年の合計所得金額が900万円(給与収入1,120万円)を超えたときから控除額が段階的に減少し、1,000万円(給与収入1,220万円)を超える場合は控除が適用されないこととなりました。

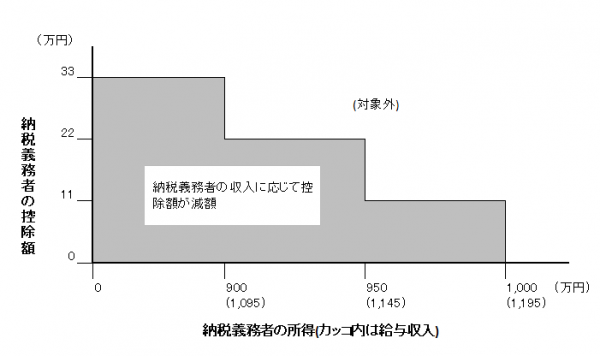

令和3年度課税分以後は、次のとおりです。

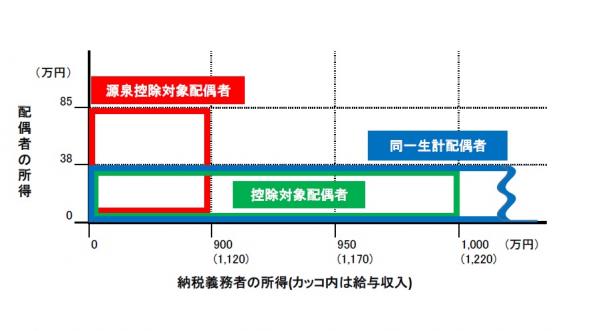

3、控除対象配偶者の定義の変更

これまで「控除対象配偶者」とされていた方の定義が変わりました。

同一生計配偶者

納税義務者と生計を一にする配偶者で、合計所得金額が38万円(給与収入103万円)以下の人

令和3年度課税分以後は、対象となる合計所得金額が48万円になります。

控除対象配偶者

同一生計配偶者のうち、納税義務者の合計所得金額が 1,000万円(給与収入1,220万円)以下の人

令和3年度課税分以後は、対象となる合計所得金額が 1,000万円(給与収入1,195万円)になります。

源泉控除対象配偶者

納税義務者(合計所得金額が900万円(給与収入1,120万円)以下であるものに限る。)と生計を一にする配偶者で、合計所得金額が85万円(給与収入150万円)以下の人

※いずれの場合も、青色事業専従者として給与の支払いを受ける人及び白色事業専従者を除きます。

令和3年度課税分以後は、次のとおりです。

所得額と控除額の対応表

改正後の所得額と控除額の対応表は以下のとおりです。

令和3年度以降の配偶者控除額及び配偶者特別控除額 [PDFファイル/61KB]

令和元年度以降の配偶者控除額及び配偶者特別控除額 [PDFファイル/61KB]

注意点

1、「扶養の範囲」は変更ありません

配偶者や親族が納税義務者の扶養になる場合、合計所得金額が38万円(給与収入103万円)以下が条件となる点は従来どおりで変更ありません。

令和3年度課税分以後は、対象となる合計所得金額が48万円(給与収入103万円)になります。

2、配偶者にも住民税が課税される場合があります

今回の改正により、配偶者特別控除の対象が拡大されましたが、従来どおり配偶者の合計所得金額が28万円(給与収入93万円)を超えると住民税の課税対象となります。

令和3年度課税分以後は、対象となる合計所得金額が38万円(給与収入93万円)になります。